預貯金だけではインフレに負ける!?自分の資産は自分で守ろう

2014/10/28

個人の資産運用の強い味方として「確定拠出年金」があります。税制の面で優遇されることや、同じような金融商品とくらべてコストが低く設定されていることなどメリットが大きい年金制度です。

ぼくは自営業だったり派遣社員だったりという雇用形態をとっているので、サラリーマンしか対象にならないと思っていた確定拠出年金には魅力を感じながらも、いままで指をくわえて眺めているだけでした。

でもそれは思いこみでした。サラリーマンの方が加入されている「企業型」の確定拠出年金のほかに「個人型」のものがあると最近知ったのです。何年も前から運用されているようで、われながら情報収集力のなさに驚いているところです。

さて、本題にはいります。個人型確定拠出年金の詳細については別に解説しようと思います。今回は別のお話。

個人型確定拠出年金について勉強しようと思い購入した書籍「自分でやさしく殖やせる 確定拠出年金 最良の運用術」の序章に、ふだんから感じていることがわかりやすくまとめられていて共感したので、そのことについてです。

日本人の多くが投資をコワイものだと誤解している可能性や、預貯金として貯めておくだけではインフレ率に負けてしまうかもしれないという件に関するお話です。

預貯金が大好きな日本人

「自分でやさしく殖やせる 確定拠出年金 最良の運用術」の序章には、日本人の多くが預貯金に傾倒しており、株式や債券、投資信託などへの投資をほとんどおこなっていないという事実が、日本銀行の統計データとともにしめされています。

書籍では2013年9月末時点のデータが掲載されていますが、最新のデータは2014年9月26日作成の「資金循環の日米欧比較」で確認できました。

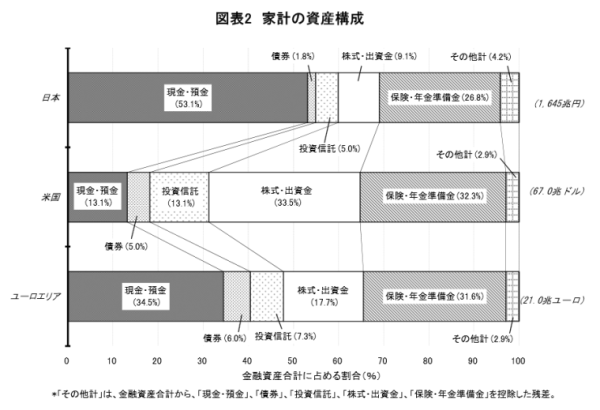

それによると、家計の資産構成における「現金・預金」の割合は日本53.1%、アメリカ13.1%、ユーロエリア34.5%で、「株式・出資金」は日本9.1%、アメリカ33.5%、ユーロ17.7%とのことです。

ほかにも債券や投信の割合が表示されていますが、どちらもアメリカとユーロ圏にくらべて日本の割合の低さが目立ちます。

出典 : 資金循環の日米欧比較

しかし書籍にもあるとおり、今後の少子高齢化などにより現行の社会保障制度ではまかなえなくなり、制度の見直し、つまり社会保障制度の削減がおこなわれる可能性が高いと考えられます。

また政府自身がインフレを推進している中で、預貯金だけで資産運用するというのは、むしろ投資をおこなうことよりもコワイことなのではないでしょうか。

日本人の多くの人が「貯める」ことを「殖やす」ことだと誤解しています。(中略)そのためにはお金にも働いてもらわなければなりません。そして成長には時間がかかります。

(中略)「投資は怖い」という反応を示す方が多いのですが、私にいわせれば将来のための資金を殖やしていないことのほうがよっぽど怖いのです。

出典 : 「自分でやさしく殖やせる 確定拠出年金 最良の運用術

」序章 p16-17

すでに多くの専門家などに指摘されていることですが、自分の将来は自分で守らなければいけないし、お金は貯めておくだけでは実質的に目減りして「購買力」が低下するという時代の流れがきています。

預貯金だけにお金を置いていくのではなく、株式や債券、投信などへの投資、長い目で見た資産運用によるインフレ対策は、いまや不可欠なのではないでしょうか。

証券会社に勤める人たちも資産運用に対する意識は低い

ぼくはある対面証券で派遣社員として働いています。株式や債券、投信などの受発注をしたり、支店の方への取次ぎをしたりしています。

そこで驚くのは、ぼくたち派遣社員だけではなく、正社員として働いている事務や営業の方たちも、ほとんど資産運用をしていないと思われることです。

証券会社で働く場合、原則的に株式は自社を通してしか売買できなかったり、短期売買をしてはいけなかったりというルールがあり、投資をしにくい環境であることは間違いないです。

しかし、お客さんの「この株の見通しはどうかな」「業績悪化しているけど、売ったほうがいいかな」という相談をうけている人たちが、自身は投資をおこなっていないというのは、ある意味では不思議に感じられます。

とても驚いたできごとがあります。ふだん、多くのお客さんの相談をうけているベテランの営業の方に電話を転送しようとしたときのことです。

ぼくが「アメリカの債務上限の引き上げがならず、デフォルト(債務不履行)になった場合どうすれば良いかというお問合せなのですが…」と内容を伝えて電話をつなごうとしたところ、彼女はこう言いました。

「もうデフォルトしたじゃん」

あまりにも驚いて「えっ!?…あ、いや、とりあえずご対応お願いします」としか言えませんでした。デフォルトなんてしたら、相場がこんなに落ち着いた状態なわけがないではないか、なんて言えるわけありませんでした。

上記の例は極端なものかもしれませんが、職場で肌で感じる実感として、多くの社員の方が資産運用の経験をあまり持っていないであろう、ということがあります。

たまたまぼくが働いている証券会社だけがそうなのかもしれません。しかし証券マンでもそうなのだから、資産運用になじみのないほかの方々が預貯金を多く保有しているのは、あたり前のことなのかもしれません。

投資は自己責任だけど運用しないリスクのほうが大きい

投資は自己責任です。資産運用の世界ではクーリングオフ制度はなく、株式を買ったあと値下がりしたからいって、購入をキャンセルすることはできません。買った株が下がったら、資産が減ります。たしかにコワイです。

しかし、社会保障制度が削減されていく可能性が高いこと、つまり自分で老後のお金を用意しておく必要があること、そして政府がインフレを推進していることを考えると、資産運用は欠かせないものになっていくと思います。

投資は自己責任。買った金融商品の価格が下がれば、損をします。しかしいまの時代では、資産運用しないことのリスクのほうが大きいのではないでしょうか。

日本では投資教育がさかんではありません。とつぜん大きな資産運用をするべきではありません。金融資産のうちすこしだけ投資にまわしたり、積立額を徐々に増やしたりして、慣れていくのも良いと思います。

ただ勉強だけはおこたってはいけないと思います。自分も勉強不足なのでまったくエラそうなことは言えません。

すこしの資金からはじめて資産運用に慣れながら、だんだん知識と経験を増やして、そして本格的な投資活動をおこなえるようになりたいですね。

関連記事

-

-

証券会社の収益構造の転換とマトモな長期投資への流れ

証券業界において日本のトップに君臨しつづけている野村證券。インターネットの普及とそれにともなうネット

-

-

投資初心者にオススメ!「少額の投信積立」ではじめる長期投資

NISAがはじまり、もうすぐ1年が経ちます。今日は11月の最終営業日だったので、2014年は実質あと

-

-

年金積立金管理運用独立行政法人(GPIF)の改革の詳しいまとめ

日銀による追加の金融緩和決定が話題をさらった10月31日に、もうひとつマーケットに大きな影響を与える

-

-

バリュー平均法はドル・コスト平均法よりも有利な投資法?

確定拠出年金を利用した運用方法について書かれた書籍「自分でやさしく殖やせる 確定拠出年金最良の運用術

-

-

日銀の追加金融緩和についての専門家のコメントまとめ

日銀が、10月31日におこなわれた金融政策決定会合で、これまでよりも市場への資金供給を増やすという追