取引の前に知っておきたいNISA口座の基本と注意点15個

NISAの口座開設、取引をする前に「知っておきたいこと」「知っておくべきこと」をまとめました。NISAの基本と注意点15個をそれぞれ詳しく説明します。

NISAの基本

少額投資非課税制度(NISA)の基本です。

課税口座からの移管はできない

NISA口座開設前に、特定口座や一般口座などの課税口座で保有していた株式や投信は、NISA口座に移すことはできません。あくまで、開設後にNISAで買ったものだけが対象です。

非課税期間は“最長”5年

NISA口座で買付けした株式や投信は、買付けした年を含めて、5年目の年末までその売却益や配当金・分配金などが非課税になります。“最長”5年間であり、年の途中で買った場合の非課税期間は5年に満たない期間になります。

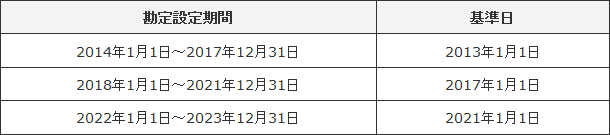

勘定設定期間と基準日

NISA口座は、勘定設定期間と基準日によって区切られます。2014年から2023年までの制度上の期間のなかで、勘定設定期間は以下の3つにわけられます。

口座開設のときに必要な住民票の写しは、基準日時点の住所がわかるものが必要です。

基準日以降に住所変更をした場合は、ちがう市区町村に移った場合は「住民票の除票の写し」と現住所のわかる本人確認書類、同じ市区町村内で移った場合は「履歴付き住民票の写し」が必要です。

ロールオーバーできる

株式や投信を買付けから5年目の年末までに売らず、その後も継続保有する場合、翌年の非課税枠を利用する「ロールオーバー」を利用できます。

ロールオーバーを利用した場合は、そこからさらに5年目の年末まで非課税の対象になり、利用しなかった場合は、そのときの時価で課税口座に移されます。課税口座に移されたあと利益がでた場合は、通常どおり課税されます。

課税口座への移管によって、損失がでても課税される場合がある

非課税期間がおわり、新たな非課税枠へのロールオーバーをせずに課税口座に移した場合、そのときの時価が取得コストになります。そのあと売却した場合は、その取得コストをもとに利益が計算され、課税されます。

たとえばNISA口座で100万円で買った投信が、非課税期間の終了時に90万円になっていたとします。

その場合、課税口座に移されたときに、取得コストが90万円と設定されます。その後値上がりして95万円になったときに売却した場合、「95万円-90万円」という計算で5万円の利益がでたことになります。

課税口座で利益がでたので、5万円には税金がかかります。NISA口座で当初買ったときは100万円だして、最終的に95万円しか戻らなかったのに、課税されてしまうということです。

このように、課税口座への移管をした場合、その後の値動きによっては実質的に損失がでたとしても見た目は利益がでたことになり、課税されてしまうことがあります。

課税口座の譲渡益との損益通算はできない

NISA口座ででた利益は非課税になり、損失は税務上なかったものとなります。そのため、NISA口座の損失と課税口座の利益を損益通算することができません。

課税口座では、利益と損失を相殺して、利益を減らしたりなくしたりすることができます。しかし、課税口座とNISA口座を横断して、損益通算することはできないということです。

損失の繰越控除は利用できない

課税口座の取引で1年を通じて損失がでた場合、翌年以降3年間の利益と損益通算できる「繰越控除」が利用できます。しかし、NISA口座の損失はないものとされるので、繰越控除の利用はできません。

対象商品

NISAの対象商品に関するポイントと注意点です。

銀行では株式などは買えない

NISAの対象商品は証券取引所に上場している「株式」「ETF(上場投信)」「REIT(不動産投信)」と「株式投信」です。

このうち株式投信以外は、銀行では取扱いがありません。株式やETFなどの取引をしたいという場合は、証券会社にNISA口座を開設しましょう。

債券や公社債投信は対象外

預金や債券、公社債投信はNISAの対象外です。NISA口座で保有することはできません。上記のとおり、証券取引所に上場している株式・ETF・REITと、株式投信のみが対象です。

口座開設

NISAの口座開設に関するポイントと注意点です。

複数の金融機関に申し込んだ場合

複数の金融機関にNISA口座の開設を申し込んだ場合、税務署に対する「非課税適用確認書」の交付申請手続きを先におこなった金融機関で口座開設されます。

そのため、場合によっては希望するほうの金融機関での口座開設ができない可能性がありますので、希望しない金融機関のほうに連絡して、申込みの取消しをおこないましょう。

売買について

売買に関するポイントと注意点です。

同じ年に別の金融機関で買付できない

NISA口座の開設について、2015年からは1年ごとに金融機関の変更ができるようになり、場合によっては複数の金融機関に同時に口座をもてるようになりました。

しかし、NISA口座での買付けをおこなった場合、年内に別の金融機関にNISA口座を変更することはできません。つまり、同じ年に別の金融機関での買付けはできないようになっています。

金融機関の変更と、NISA口座廃止後の再開設の手続きについては、以下の記事を参考にしてください。

参考 : NISA口座の「金融機関の変更」と「再開設」 ポイントと注意点

購入手数料は非課税枠を消費しない

株式や投信の購入手数料は、非課税枠に使用されません。たとえば50万円買ったときの手数料が1,000円かかるという場合、NISAの非課税枠は50万1000円ではなく、50万円減ります。そして、残りの枠は50万円になります。

投信を非課税枠100万円いっぱい買いたいという場合は、仮に手数料が1万円かかるなら、手数料こみで101万円の買付けをおこなう必要があります。

非課税枠の再利用はできない

非課税枠は買ったときに減るので、売却したとしてもその売却代金分、非課税枠が戻るということはありません。売却しても、非課税枠の再利用はできないようになっています。

たとえば60万円の投信を買い、その後70万円に値上がりしたときに売った場合、残りの非課税枠は40万円です。売却したからといって、売却代金70万円分をNISAの購入資金として再利用することはできません。

適用年は受渡日ベース

NISA口座での売買は、受渡日ベースです。注文が成立した「約定日」ではなく、そのあとの受渡しがおこなわれる「受渡日」を基準に、どの年におこなわれた取引であるかが判断されます。

株式の場合は、約定日を含めた4営業日目が受渡日です。土日祝日をのぞいて4日目です。投信は銘柄によって約定日や受渡日が異なりますので、事前に取引する銘柄の情報を確認しましょう。

配当金と分配金

配当金と分配金に関するポイントと注意点です。

配当金の受取方法

株式配当金を非課税で受け取るためには、配当金の受取方法を「株式数比例配分方式」にする必要があります。詳細は、下記の記事を参考にしてください。

参考 : 配当金が非課税にならない!?NISA口座の落とし穴

注意点とポイントについてのまとめ

以上のように、NISAにはわかりにくい点、落とし穴などがあります。今後、税制改正によって制度内容がかわる可能性がありますので、不便な方向に進んだときに対処できるように、気に留めておくのが良いでしょう。

関連記事

-

-

マネックス証券のNISAキャンペーンがすごい!全商品の買付手数料が0円

ネット証券のなかでSBI証券や楽天証券と肩をならべる「マネックス証券」が、誰でも応募でき、抽選で1,

-

-

NISA(少額投資非課税制度)とは?

日本証券業協会のNISA紹介ページ 少額投資非課税制度(日本版ISA=NISA)が2014年からはじ

-

-

ザイのNISA記事を斬る!配当利回りは数字のマジック

「ダイヤモンド・ザイ」というマネー雑誌があります。株式や投信、FXなど資産運用全般にかんする記事の多

-

-

NISAシーズン到来?しかし利用増には制度変更が必要だ

地下鉄に乗ったら、野村証券の中吊り広告がありました。「今年のNISAは、今年だけ。」というキャッチコ

-

-

配当金が非課税にならない!?NISA口座の落とし穴

少額投資非課税制度(日本版ISA=NISA)がはじまって、はや半年以上がすぎました。先日発表された金

-

-

NISA口座の「金融機関の変更」と「再開設」 ポイントと注意点

少額投資非課税制度(NISA)が2014年にスタートしましたが、非課税投資枠が年間100万円と少ない